Cách lập tờ khai thuế 01/GTGT theo quý hoặc theo tháng – Cách ghi tờ khaithuế GTGT theo phương pháp khấu trừ trên phần mềm hỗ trợ kê khai thuế. Hướng dẫn cách kê khai thuế GTGT được khấu trừ và Không được khấu trừ.

Trước tiên các bạn cần phải tải phần mềm kê khai thuế HTKK mới nhất – Hiện nay là phần mềm HTKK 3.3.4Sau khi cài đặt xong các bạn đăng nhập vào phần mềm:

Đầu tiên:

- Mã số thuế: Điền MST của DN mình -> Đồng ý.

- Click vào phần “Hệ thống”: Điền các thông tin về DN của mình > “Ghi”

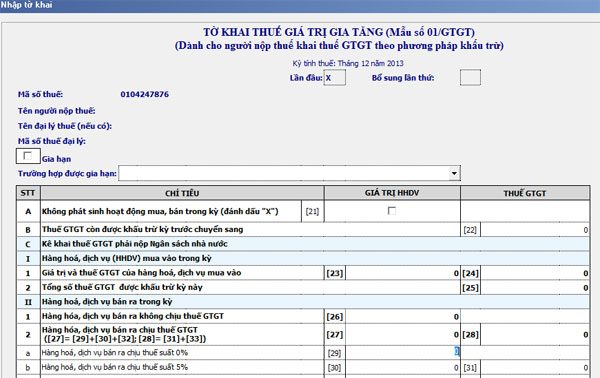

- Chọn “Thuế giá trị gia tăng” -> “Tờ khai GTGT khấu trừ (01/GTGT)” -> Chọn kỳ theo quý hoặc theo tháng -> Chọn các phụ lục -> Đồng ý, màn hình sẽ xuất hiện như hình bên dưới:

Hướng dẫn cách ghi tờ khai thuế GTGT khấu trừ ghi chi tiết:

Các chỉ tiêu cần nhập trên tờ khai thuế GTGT khấu trừ 01/GTGT đó là: Chỉ tiêu [22], [23], [24], [25], [37], [38], [40b]. Còn các chỉ tiêu còn lại phần mềm HTKK sẽ tự động cập nhật bên các phụ lục sang.

- Chỉ tiêu [21]: Nếu không phát sinh các bạn click vào đây.

- Chỉ tiêu số [22]: Chỉ tiêu này sẽ được lấy từ chỉ tiêu [43] của kỳ trước chuyển sang. (Phần mềm sẽ tự động cập nhật).

Lưu ý: Nếu bạn cài lại phần mềm HTKK mới (hoặc cài lại win của máy tính, hoặc máy tính lần đầu cài HTKK) thì bạn sẽ phải nhập bằng tay số tiền ở Chỉ tiêu [43] của kỳ trước vào đây.

- Chỉ tiêu [23] đến Chỉ tiêu [25]: Thuế GTGT được khấu trừ kỳ này

Chú ý: Hiện nay trên phần HTKK 3.3.4 sẽ không tự động cập nhật số liệu từ bên bảng kê mua vào PL 01-2/GTGT sang. Nên các bạn phải căn cứ vào số liệu bên PL để nhập bằng tay vào đây.

- Chỉ tiêu [23] đến Chỉ tiêu [36]: Phần mềm sẽ tự động cập nhật bên bảng kê bán ra PL 01-1/GTGT sang

- Chỉ tiêu [37] và Chỉ tiêu [38]: (Phát sinh khi kê khai bổ sung, điều chỉnh) Khi kê khai bổ sung của các kỳ trước, nếu xuất hiện Chỉ tiêu [43] trên tờ khai bổ sung KHBS là số âm (tức là trong ngoặc) thì nhập vào Chỉ tiêu [37], nếu là số dương thì bạn nhập vào Chỉ tiêu [38] của kỳ hiện tại.

VD: Bạn đang kê khai thuế GTGT cho tháng 6/2014. Nhưng tháng 2/2014 bạn phát hiện sai và phải vào tờ khai tháng 2/2014 để kê khai bổ sung điều chỉnh, sau khi kê khai bổ sung xong thì trên tờ khai KHBS xuất hiện Chỉ tiêu [43]: 2.000.000, tức là số dương (tăng số thuế được khấu trừ chuyển kỳ sau).

– Bạn nhập 2.000.000 vào Chỉ tiêu [38] của tờ khai tháng 6/2014.

- Chỉ tiêu [39] đến Chỉ tiêu [43]: Phần mềm sẽ tự động cập nhật

Các bạn muốn biết chi tiết từng chỉ tiêu có thể bấm chuột trái vào đó rồi ấn phím “F1”

Cuối cùng:

- Nếu xuất hiện Chỉ tiêu [40]: Mang tiền thuế đi nộp

- Nếu xuất hiện Chỉ tiêu [43]: Phần mềm sẽ tự động chuyển sang Chỉ tiêu [22] của kỳ sau.

Nội dung cụ thể các mục, chỉ tiêu trong tờ khai thuế 01/GTGT

1. Căn cứ để lập tờ khai 01/GTGT:

Căn cứ để lập tờ khai 01/GTGT là các bảng kê, bảng phân bổ và hồ sơ khai thuế bổ sung (nếu có) trong kỳ của người nộp thuế (NNT).

2. Cách lập tờ khai 01/GTGT được thực hiện như sau:

Tờ khai phải ghi rõ lập cho kỳ tính thuế tháng, năm nào. Các mã số từ [02] đến [09] ghi đầy đủ, chính xác theo Tờ khai đăng ký thuế của NNT.

A. Không phát sinh hoạt động mua bán trong kỳ:

– Mã số [10]: Nếu trong kỳ kê khai không phát sinh các hoạt động mua bán HHDV thì NNT vẫn phải lập tờ khai và gửi đến cơ quan thuế. Trên tờ khai, NNT đánh dấu “X” vào ô mã số [10] – Chỉ tiêu A “Không phát sinh hoạt động mua, bán trong kỳ”.

Khi đánh dấu “X” vào ô mã số [10], NNT không cần phải điền số 0 vào ô mã số của các chỉ tiêu phản ánh giá trị và thuế GTGT của HHDV mua vào, bán ra trong kỳ.

B. Thuế GTGT còn được khấu trừ kỳ trước chuyển sang

– Mã số [11] – Số thuế GTGT còn được khấu trừ kỳ trước chuyển sang: số liệu ghi vào mã số này là số thuế đã ghi trên mã số [43] của Tờ khai thuế GTGT kỳ trước.

Số thuế còn phải nộp không được ghi vào chỉ tiêu này. NNT nếu có số thuế nộp thiếu kỳ trước thì phải nộp đủ số thuế còn thiếu vào ngân sách nhà nước.

C. Kê khai thuế GTGT phải nộp ngân sách Nhà nước

I. Hàng hoá dịch vụ (HHDV) mua vào

1. Chỉ tiêu “Hàng hóa dịch vụ (HHDV) mua vào trong kỳ”

Chỉ tiêu “HHDV mua vào trong kỳ” trên tờ khai bao gồm các ô phản ánh toàn bộ giá trị HHDV và tiền thuế GTGT của HHDV NNT mua vào trong kỳ.

– Mã số [12]: Số liệu ghi vào mã số này là tổng số giá trị HHDV mua vào trong kỳ chưa có thuế GTGT. Số liệu này được lấy từ số liệu dòng “Tổng giá trị HHDV mua vào” ở phần cuối Bảng kê hoá đơn, chứng từ HHDV mua vào (mẫu số 01-2/GTGT), không bao gồm giá trị HHDV mua vào dùng cho dự án đầu tư.

– Mã số [13]: Số liệu ghi vào mã số này được lấy từ số liệu ở dòng “Tổng thuế GTGT của HHDV mua vào” ở phần cuối Bảng kê hoá đơn, chứng từ HHDV mua vào (mẫu số 01-2/GTGT), không bao gồm thuế đầu vào dùng cho dự án đầu tư.

Mã số [14], [15], [16], [17]: Tạm thời chưa phải ghi.

2. Chỉ tiêu “Điều chỉnh thuế GTGT của HHDV mua vào các kỳ trước”:

Mã số [18], [19], [20], [21]: Tạm thời chưa phải ghi.

3. Chỉ tiêu “Tổng số thuế GTGT của HHDV mua vào”

Chỉ tiêu này phản ánh tổng số thuế GTGT của HHDV mua vào trong kỳ của NNT.

– Mã số [22]: Số liệu ghi vào mã số này được xác định bằng: Mã số [22] = Mã số [13]

(Vì mã số [19] và [21] không ghi số liệu).

4. Chỉ tiêu “Tổng số thuế GTGT được khấu trừ kỳ này”

– Mã số [23] phản ánh tổng số thuế GTGT được khấu trừ trong kỳ. Cụ thể như sau:

Số liệu ghi vào mã số [23] là số liệu lấy ở dòng tổng của chỉ tiêu 1 cột 10 trên Bảng kê hoá đơn, chứng từ HHDV mua vào mẫu số 01-2/GTGT, (không bao gồm thuế GTGT đầu vào dùng cho dự án đầu tư) cộng với (+) số liệu trên chỉ tiêu 5 – phần B (chỉ tiêu “Thuế GTGT của HHDV mua vào được khấu trừ trong kỳ”) của Bảng phân bổ số thuế GTGT của HHDV mua vào được khấu trừ trong kỳ mẫu số 01-4A/GTGT (nếu có) cộng với (+) hoặc trừ với (-) số liệu của chỉ tiêu 7 – phần B (chỉ tiêu “Điều chỉnh tăng (+), giảm (-) thuế GTGT đầu vào được khấu trừ trong năm”) trên Bảng kê khai điều chỉnh thuế GTGT đầu vào phân bổ được khấu trừ năm mẫu số 01-4B/GTGT (nếu có, đối với tờ khai 01/GTGT của tháng 3 năm sau).

II. Hàng hoá dịch vụ (HHDV) bán ra

1. Chỉ tiêu “HHDV bán ra trong kỳ”

Chỉ tiêu này phản ánh tổng doanh số và thuế GTGT của HHDV bán ra trong kỳ, bao gồm cả HHDV chịu thuế và HHDV không chịu thuế GTGT. Chỉ tiêu này gồm có:

– Mã số [24]: Số liệu ghi vào mã số này được lấy từ số liệu của dòng “Tổng doanh thu HHDV bán ra” ở phần cuối Bảng kê hoá đơn, chứng từ HHDV bán ra mẫu số 01-1/GTGT.

Số liệu ở mã số này cũng được tính bằng: [24] = [26] + [27]

– Mã số [25]: Số liệu ghi vào mã số này được lấy từ số liệu của dòng “Tổng thuế GTGT của HHDV bán ra” ở phần cuối Bảng kê hoá đơn, chứng từ HHDV bán ra mẫu số 01-1/GTGT.

Số liệu ở mã số này cũng được tính bằng số liệu ghi ở mã số [28].

– Mã số [26]: Số liệu ghi vào mã số này được lấy từ số tổng của dòng 1, cột 8 trên Bảng kê hoá đơn, chứng từ HHDV bán ra (mẫu số 01-1/GTGT).

– Mã số [27]: Số liệu ghi vào mã số này là tổng giá trị HHDV bán ra chịu thuế GTGT trong kỳ của NNT. Số liệu này được tính bằng: [27] = [29] + [30]+ [32]

Trong đó:

- Mã số [29]: Số liệu được lấy từ số tổng của dòng 2 cột 8 trên Bảng kê mẫu số 01-1/GTGT

- Mã số [30]: Số liệu được lấy từ số tổng của dòng 3 cột 8 trên Bảng kê mẫu số 01-1/GTGT

- Mã số [32]: Số liệu được lấy từ số tổng của dòng 4 cột 8 trên Bảng kê mẫu số 01-1/GTGT

– Mã số [28]: Số liệu ghi vào mã số này là tổng số thuế GTGT đầu ra tương ứng với giá trị HHDV bán ra chịu thuế GTGT đã ghi vào mã số [27]. Số liệu này được tính bằng: [28] = [31] + [33]

Trong đó:

- Mã số [31]: Số liệu được lấy từ số tổng của dòng 3 cột 10 trên Bảng kê mẫu số 01-1/GTGT

- Mã số [33]: Số liệu được lấy từ số tổng của dòng 4 cột 10 trên Bảng kê mẫu số 01-1/GTGT

2. Chỉ tiêu “Điều chỉnh thuế GTGT của HHDV bán ra các kỳ trước”:

NNT đã kê khai thuế GTGT phải nộp của các kỳ trước, sau đó phát hiện ra có sự nhầm lẫn, sai sót thì thực hiện kê khai vào các chỉ tiêu điều chỉnh của tờ khai thuế GTGT của tháng phát hiện ra sai sót, nhầm lẫn.

– Trường hợp sự kê khai điều chỉnh dẫn đến việc tăng số thuế GTGT phải nộp, giảm số thuế GTGT được hoàn, được khấu trừ thì NNT sẽ kê khai riêng trên bản Giải trình khai bổ sung, điều chỉnh (mẫu số 01/KHBS) mà không kê khai vào tờ khai mẫu số 01/GTGT.

– Trường hợp sự kê khai điều chỉnh dẫn đến việc giảm số thuế GTGT phải nộp, tăng số thuế GTGT được khấu trừ, được hoàn; Hoặc trong trường hợp tăng số thuế phải nộp, giảm số thuế được khấu trừ, được hoàn sau:

- Điều chỉnh giảm thuế GTGT đầu vào do hàng hoá mua vào để SXKD HHDV chịu thuế GTGT nhưng chuyển sang phục vụ cho hoạt động SXKD HHDV không chịu thuế GTGT; tài sản cố định đang dùng cho sản xuất kinh doanh nay chuyển sang phục vụ mục đích khác không phục vụ sản xuất kinh doanh.

- Điều chỉnh giảm thuế GTGT đầu vào của hàng hoá mua vào bị tổn thất do thiên tai, hoả hoạn hoặc bị mất đã tính vào giá trị tổn thất phải bồi thường.

Cách ghi cụ thể trong trường hợp này như sau:

– Mã số [35]: Số liệu ghi vào mã số này là tổng số thuế GTGT điều chỉnh tăng trên bảng kê tổng hợp thuế GTGT mẫu số 01-3/GTGT.

– Mã số [37]: Số liệu ghi vào mã số này là tổng số thuế GTGT điều chỉnh giảm trên bảng tổng hợp thuế GTGT mẫu số 01-3/GTGT cộng với số tiền đã nộp ở bảng kê mẫu số 01-5/GTGT.

– Mã số [34] và [36]: Tạm thời chưa ghi

3. Chỉ tiêu “Tổng doanh thu và thuế GTGT của HHDV bán ra”:

– Mã số [38]: Số liệu ghi vào chỉ tiêu này là tổng giá trị HHDV bán ra trong kỳ và được xác định bằng: [38] = [24]

– Mã số [39]: Số liệu ghi vào mã số này phản ánh tổng số thuế GTGT của HHDV bán ra trong kỳ và số điều chỉnh tăng giảm. Số liệu ghi vào mã số này được tính theo công thức: [39] = [25] + [35] -[37]

III. Xác định nghĩa vụ thuế GTGT phải nộp trong kỳ:

Các chỉ tiêu trong mục này phản ánh: số thuế GTGT phải nộp, không phải nộp hay số chưa được khấu trừ hết trong kỳ kê khai. Đồng thời trong mục này, NNT cũng xác định số thuế chưa khấu trừ hết kỳ này sẽ đề nghị hoàn thuế hay chuyển sang khấu trừ tiếp vào kỳ sau.

1. Chỉ tiêu “Thuế GTGT phải nộp trong kỳ”:

Thuế GTGT phải nộp trong kỳ được tính theo công thức:

|

Thuế GTGT phải nộp trong kỳ

|

=

|

Thuế GTGT đầu ra

|

–

|

Thuế GTGT đầu vào được khấu trừ

|

–

|

Thuế GTGT còn được khấu trừ kỳ trước chuyển sang

|

– Mã số [40]: Số liệu này được tính theo công thức: [40] = [39] – [23] -[11] ≥ 0

Trường hợp kết quả tính toán của chỉ tiêu [40] = 0 thì phải ghi số “0” vào kết quả.

NNT phải nộp đủ số thuế phát sinh phải nộp theo kê khai vào Ngân sách nhà nước, không được sử dụng để bù trừ với số thuế còn được khấu trừ của kỳ sau.

2. Chỉ tiêu “Thuế GTGT chưa khấu trừ hết kỳ này”:

– Mã số [41]: Số liệu này được tính theo công thức: [41] = [39] – [23] -[11] < 0

Nếu đã có số liệu để ghi vào chỉ tiêu [41] thì sẽ không có số liệu ghi chỉ tiêu [40].

3. Chỉ tiêu “Thuế GTGT đề nghị hoàn kỳ này”

Chỉ tiêu này phản ánh số thuế GTGT chưa được khấu trừ hết mà NNT đề nghị cơ quan thuế hoàn thuế.

– Mã số [42]: Số liệu ghi vào chỉ tiêu này là số thuế GTGT mà NNT đề nghị hoàn theo chế độ quy định.

Nếu NNT đã đề nghị hoàn thuế đối với số thuế chưa được khấu trừ hết trong kỳ thì không được đưa số thuế này vào số thuế được khấu trừ của kỳ khai thuế tiếp theo.

Khi NNT đã ghi số liệu vào ô mã số [42] thì phải lập và gửi hồ sơ hoàn thuế theo qui định cho cơ quan thuế để được xét hoàn thuế.

Trường hợp NNT không ghi số thuế đề nghị hoàn vào ô mã số [42] của tờ khai thì số thuế còn được khấu trừ này sẽ được chuyển sang kỳ sau để khấu trừ tiếp. Số liệu này được ghi vào mã số [43] trên tờ khai. NNT không được lập hồ sơ hoàn thuế đối với số đã chuyển khấu trừ sang kỳ sau.

Chỉ tiêu thuế GTGT còn được khấu trừ chuyển kỳ sau được tính theo công thức: Mã số [43] = Mã số [41] – mã số [42]

Số liệu này được dùng để ghi vào mã số [11] của tờ khai thuế GTGT của tháng tiếp theo