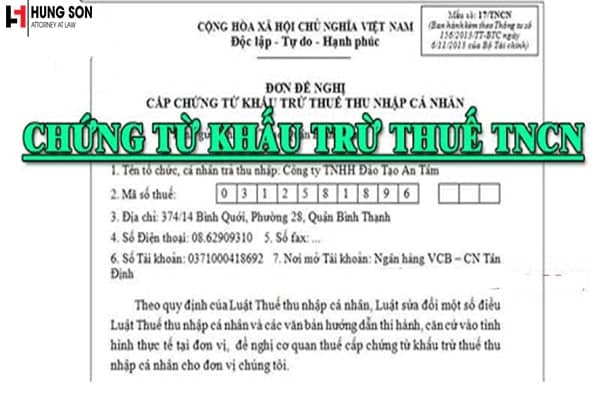

Chứng từ khấu trừ thuế TNCN vẫn còn là khái niệm khá xa lạ với nhiều cá nhân người lao động. Ở bài viết này, Luật Hùng Sơn sẽ giải thích khái niệm về chứng từ khấu trừ thuế TNCN và chỉ rõ các đối tượng nào được cấp chứng từ này.

I. Khái niệm về chứng từ khấu trừ thuế TNCN:

Chứng từ khấu trừ thuế TNCN là chứng từ do tổ chức hay cá nhân trả thu nhập cấp cho người lao động xác nhận thực hiện tính trừ số thuế phải nộp vào thu nhập của người lao động trước khi trả thu nhập theo yêu cầu của cá nhân bị khấu trừ.

II. Đối tượng được cấp chứng từ khấu trừ thuế TNCN:

1. Quy định về đối tượng được cấp chứng từ khấu trừ thuế:

Khoản 2, Điều 25 Thông tư 111/2013/TT-BTC hướng dẫn như sau:

“Tổ chức, cá nhân trả các khoản thu nhập đã khấu trừ thuế theo hướng dẫn tại khoản 1, Điều này phải cấp chứng từ khấu trừ thuế theo yêu cầu của cá nhân bị khấu trừ. Trường hợp cá nhân ủy quyền quyết toán thuế thì không cấp chứng từ khấu trừ.”

Như vậy, với quy định trên, ta có thể đưa ra kết luận rằng:

– Cá nhân có yêu cầu tổ chức, cá nhân trả thu nhập cấp chứng từ khấu trừ thuế TNCN thì bắt buộc doanh nghiệp phải cấp cho cá nhân đó. Ngược lại, nếu không yêu cầu, tổ chức hay cá nhân trả thu nhập không phải cấp chứng từ khấu trừ thuế TNCN.

– Nếu cá nhân đã ủy quyền cho tổ chức, cá nhân chi trả thu nhập quyết toán thuế thay thì doanh nghiệp cũng không cấp chứng từ khấu trừ cho những cá nhân này.

Ví dụ: Anh M ký hợp đồng dài hạn với công ty XYZ từ tháng 7/2019 đến tháng 6/2020. Do thu nhập tại công ty của anh M đến mức khấu trừ thuế nên tháng nào công ty cũng khấu trừ thuế từ thu nhập của anh.

Anh M thuộc diện được ủy quyền quyết toán nên anh đã ủy quyền cho công ty XYZ quyết toán thay. Vì thế, công ty XYZ cũng không cần cấp chứng từ khấu trừ thuế cho anh M.

2. Quy định về cấp chứng từ khấu trừ thuế trong một số trường hợp đặc biệt:

a) Cấp chứng từ khấu trừ đối với cá nhân không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới ba (03) tháng:

Khoản 2, Điều 25 Thông tư 111/2013/TT-BTC quy định đối với trường hợp này, cụ thể:

“cá nhân có quyền yêu cầu tổ chức, cá nhân trả thu nhập cấp chứng từ khấu trừ cho mỗi lần khấu trừ thuế hoặc cấp một chứng từ khấu trừ thuế cho nhiều lần khấu trừ thuế trong một kỳ tính thuế”

Để hiểu rõ hơn về quy định này, Luật Hùng Sơn xin đưa ra ví dụ minh họa sau:

Bác A ký hợp đồng làm tạp vụ (hợp đồng dịch vụ) với công ty X theo lịch trình một tháng một lần từ tháng 5/2019 đến 04/2020 với thu nhập mỗi tháng là 3.000.000. Mỗi tháng công ty đã khấu trừ 10% thuế TNCN trước khi trả thu nhập cho bác A.

Theo quy định trên, bác A có quyền yêu cầu công ty X cấp chứng từ khấu trừ thuế mỗi tháng hoặc cấp 1 chứng từ khấu trừ thuế thể hiện số thuế đã khấu trừ từ tháng 5/2019 đến tháng 12/2019 và 1 chứng từ khấu trừ phản ánh số thuế đã khấu trừ từ tháng 1/2020 đến tháng 4/2020.

b) Cấp chứng từ khấu trừ đối với cá nhân ký hợp đồng lao động từ ba (03) tháng trở lên:

“Đối với cá nhân ký hợp đồng lao động từ ba (03) tháng trở lên: tổ chức, cá nhân trả thu nhập chỉ cấp cho cá nhân một chứng từ khấu trừ trong một kỳ tính thuế”

Ví dụ: Bạn O là nhân viên đã ký hợp đồng lao động 1 năm với công ty X từ tháng 3/2019 đến tháng 2/2020. Do bạn O thuộc diện tự quyết toán thuế thu nhập cá nhân nên bạn O có quyền yêu cầu công ty X cấp 1 chứng từ khấu trừ cho số thuế đã khấu trừ từ tháng 3/2019 đến tháng 12/2019 và 1 chứng từ khấu trừ cho số thuế từ tháng 1/2020 đến 2/2020.

Như vậy, thông qua bài viết, bạn đọc đã hiểu được phần nào về chứng từ khấu trừ thuế TNCN. Luật Hùng Sơn mong rằng bài viết này thực sự hữu ích cho bạn đọc. Nếu bạn đọc có bất kỳ góp ý gì, xin vui lòng liên hệ với chúng tôi qua thông tin liên lạc trên website.